Pernah dengar istilah “orang bijak taat bayar pajak”? Sebagai Wajib Pajak, Anda harus paham mengenai regulasi atau dokumen yang diperlukan dalam pembayaran pajak. Salah satu dokumen yang diperlukan adalah SPT Masa.

Simak selengkapnya di artikel LinovHR berikut.

- Apa itu SPT Masa?

- Perbedaan SPT Masa dan SPT Tahunan

- Jenis SPT Masa

- Cara Melaporkan SPT Masa

- Anti Ribet Kelola PPh 21 dengan Payroll Outsourcing LinovHR

Apa itu SPT Masa?

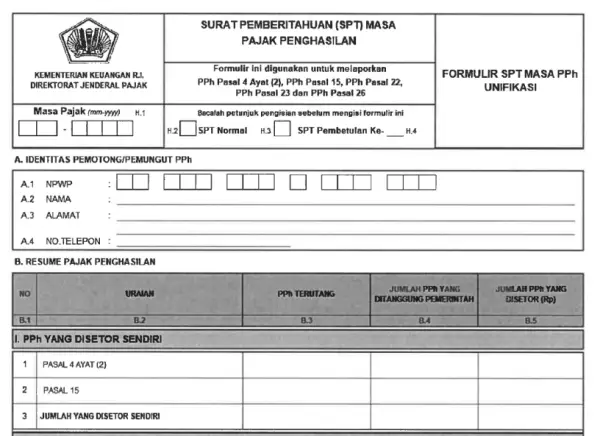

Menurut Peraturan Menteri Keuangan Nomor 09/PMK.03/2018, SPT Masa PPh adalah SPT yang berperan sebagai dokumen pelaporan pajak pribadi atau badan setiap bulan.

Pajak yang dipungut dari Wajib Pajak dapat dilaporkan ke dalam masa pajak SPT Masa PPh dapat menyeragamkan jenis pajak penghasilan lainnya yang bertujuan sebagai pemotongan atau pemungutan dari penghasilan Wajib Pajak.

Perbedaan SPT Masa dan SPT Tahunan

Jika dilihat sekilas, perbedaan antara SPT Masa dan SPT tahunan berada pada periode pelaporan, yaitu bulanan dan tahunan. Hal ini tidak salah. Namun, ada beberapa perbedaan lain yang harus dipahami oleh Wajib Pajak. Simak perbedaannya di bawah ini!

1. Tenggat Waktu Pelaporan

Perbedaan SPT bulanan dan SPT tahunan sangat mencolok, yaitu dari segi tenggat pelaporan. SPT bulanan dilaporkan setiap sebulan sekali sementara SPT tahunan satu kali dalam setahun.

2. Denda Keterlambatan

Beda jenis, beda pula denda keterlambatannya. Denda untuk badan usaha SPT bulanan dikenakan denda sebesar Rp. 1.000.000 dan untuk SPT tahunan dikenakan denda sebesar Rp. 100.000.

Bagi Wajib Pajak perorangan, telat lapor SPT bulanan akan dikenakan denda sebesar Rp. 500.000 untuk PPN. Sedangkan untuk jenis lainnya seperti PPh21 dikenakan denda Rp 100.000.

3. Jenis

SPT yang dibayarkan setiap tahun hanya terdiri dari Wajib Pajak perorangan dan badan usaha. Sementara SPT masa memiliki jenis yang lebih banyak, yaitu PPN, pasal 15, PPh 21, Pasal 22, Pasal 4 Ayat (2), Pasal 23 dan Pasal 26.

4. Formulir

SPT tahunan menggunakan formulir 1770 yang terpecah menjadi beberapa kategori, yaitu

- Formulir 1770SS yang digunakan untuk wajib pajak perorangan dengan penghasilan di bawah Rp 60.000.000 dalam setahun

- Formulir 1770S untuk wajib pajak yang penghasilannya di atas dari Rp 60.000.000 dalam setahun

- Formulir 1771 untuk Wajib Pajak Badan

Hal di atas sangat berbeda untuk SPT bulanan. Formulir SPT Bulanan didesain berbeda-beda tergantung pada tarif dan objek pajaknya. Khusus SPT bulanan PPh juga wajib disertai dengan lampiran bukti potong.

5. Tujuan Pelaporan

SPT bulanan bertujuan utama untuk melapor pajak yang dipotong oleh pihak lain seperti PPN. Sedangkan SPT tahunan berguna untuk melaporkan pendapatan yang diterima sendiri, seperti aset dan hutang di akhir tahun. Pengisian SPT tahunan terdapat beberapa biaya yang tidak akan dibebankan sesuai kebijakan fiskal.

Baca Juga: Ketahui Batas Waktu Penyampaian SPT Tahunan

Jenis SPT Masa

SPT masa sendiri terdiri dari beberapa jenis menurut Undang-undang Republik Indonesia Nomor 36 Tahun 2008. Penamaan jenis ini dinamakan sesuai nomor pasal peraturan pajak.

Selain SPT untuk PPh, terdapat juga jenis SPT untuk PPn. Apa saja jenis-jenisnya?

SPT Masa PPh

Berikut beberapa jenis SPT untuk pelaporan pajak penghasilan.

1. PPh Pasal 21/26

Jenis yang pertama yaitu PPh Pasal 21 dan 26 melaporkan pajak penghasilan karyawan, yaitu Pasal 21 untuk karyawan Indonesia dan Pasal 26 untuk karyawan WNA. deadline waktu pembayaran jatuh pada tanggal 10 bulan berikut dan dead;ine lapor setiap tanggal 20.

2. PPh Pasal 22

Selanjutnya ada PPh Pasal 22 yang melapor pajak dari pungutan penghasilan transaksi impor. Deadline pembayaran tiba pada hari berikut setelah pajak dipungut dan deadline lapor jauh pada hari kerja di minggu berikutnya.

3. PPh Pasal 23/26

Pasal 23 dan 26 diperuntukkan untuk pajak yang dipotong dari transaksi modal, sewa, pendapatan yang terkait dengan aset. Pasal 23 untuk wajib pajak badan dari Indonesia sedangkan pasal 26 untuk Badan Usaha Tetap milik asing. Deadline pembayaran tiba tanggal 10 bulan berikutnya serta deadline lapor tiba pada tanggal 20 tiap bulannya.

4. PPh Pasal 25

Khusus pasal 25 mengatur angsuran bulanan. Tenggat waktu pembayaran jatuh pada tanggal 15 tiap bulan dan waktu pembayaran harus sebelum tanggal 20 tiap bulannya.

5. PPh Pasal 4 ayat (2)

Pasal 4 ayat 2 mengatur pajak yang dipotong dari penghasilan bunga deposito, tabungan, obligasi, surat utang negara, bunga simpanan, hadiah undian, koperasi, dan sebagainya yang telah diatur. Batas pembayaran jatuh pada tanggal; 10 dan untuk pelaporan jatuh pada tanggal 20 tiap bulan.

6. PPh Pasal 15

Pasal 15 berhubungan dengan Norma Perhitungan Khusus bagi wajib pajak tertentu, seperti wajib pajak badan yang bergerak di bidang pelayaran atau penerbangan internasional, dan perusahaan yang melakukan investasi dalam bentuk bangunan.

Tenggat waktu pembayaran jatuh pada tanggal 10 pada bulan berikutnya dan batas tanggal 20 sebagai batas waktu pelaporan.

SPT Masa PPn

Beberapa jenis surat pemberitahuan masa PPn adalah sebagai berikut.

- Surat Pemberitahuan Masa PPnBM: Jenis ini adalah surat pemberitahuan atas pelaporan pajak penjualan barang mewah.

- Surat Pemberitahuan Masa Pedagang: SPT PPn ini dilakukan atas transaksi oleh pengusaha yang kena pajak (PKP).

- Surat Pemberitahuan Masa PPn Pemungut: Jenis SPT ini diperuntukkan kepada pemungut pajak pertambahan nilai.

Baca Juga: Pengusaha Ketahuilah, Sri Mulyani Mengusulkan Kenaikan PPN!

Cara Melaporkan SPT Masa

Perlu diketahui bahwa Direktorat Jenderal Pajak telah menerbitkan aplikasi e-filing. Wajib Pajak cukup mengakses e-filing untuk mengisi dan melaporkan SPT sehingga tidak perlu lagi ke Kantor Pelayanan Pajak terdekat. Lalu, bagaimana cara melaporkan SPT masa via e-filling? Dikutip dari Pajak.go.id, berikut tata caranya!

- Login pajak.go.id

- Pada layanan e-filing, pilih lapor

- Buat SPT

- Ambil dan kirim kode verifikasi

- Kirim SPT

- Pihak Direktorat Jenderal Pajak pun akan menerima data dari Wajib Pajak

- Wajib Pajak akan menerima email konfirmasi bukti penerimaan elektronik

Anti Ribet Kelola PPh 21 dengan Payroll Outsourcing LinovHR

Pihak HRD akan mengelola pajak PPh 21 untuk karyawan. Namun, banyaknya karyawan dan keberagaman jenis Penghasilan Tidak Kena Pajak (PTKP).

Tentu tidak mudah untuk mengelola begitu banyak data dan informasi dari suatu perusahaan. Untuk mengatasi semua itu, perusahaan ada baiknya menggunakan jasa payroll outsourcing dari LinovHR.

Semua perhitungan pajak yang berhubungan dengan gaji karyawan seperti PPh 21 akan dikelola oleh praktisi payroll & tax specialist yang berpengalaman, Semua data juga akan disimpan dengan aman serta rahasia.

Sehingga perusahaan tidak perlu khawatir mengenai kemungkinan kebocoran data dan informasi karyawan. Perusahaan tidak perlu lagi repot urus SPT masa dan lain-lain, dengan menggunakan jasa payroll outsourcing LinovHR urusan jai mudah.

Jadwalkan demo sekarang, untuk mengetahui manfaat payroll outsourcing LinovHR lainnya!