Pajak pensiun adalah salah satu ketentuan dalam perpajakan yang tertuang dalam PMK No.16/PM.03/2010.

Pajak ini dikenakan untuk beberapa jenis penghasilan yang akan Anda terima ketika memasuki usia pensiun. Tidak hanya berlaku bagi karyawan swasta, tapi juga bagi PNS, mari simak selengkapnya dalam artikel LinovHR berikut ini!

Pengertian Pajak Pensiun

Pajak pensiun adalah pajak yang dikenakan atas penghasilan yang diperoleh seorang wajib pajak pada masa pensiun mereka.

Pemahaman terkait dengan pajak pensiun ini penting bagi wajib pajak orang pribadi maupun pihak perusahaan sebagai pihak pemberi kerja.

Bagi wajib pajak pribadi, mengetahui pajak pensiun akan membantu dalam mengetahui berapa pengenaan pajak atas penghasilan saat masa pensiun.

Sedangkan bagi perusahaan atau pemberi kerja dapat mengetahui berapa nominal yang harus dipotong dari pajak dana pensiun.

Cara lapor pajak pensiunan bisa dilakukan dengan mengisi SPT Tahunan bagian penghasilan yang dikenakan PPh Final dan/atau bersifat final serta melampirkan fotocopy Bukti Pemotongan Pajak Penghasilan Pasal 21 (Final).

Bagaimana Ketentuan Pajak Pensiun

Sesuai dengan Undang-Undangan Pajak Penghasilan (UU PPh) menegaskan, segala bentuk penghasilan yang diterima orang pribadi di dalam negeri berkaitan dengan pekerjaan, jasa, atau kegiatan dengan nama dan dalam bentuk apapun, baik berupa uang manfaat pensiun, akan dikenakan PPh 21.

Maka dapat diartikan bahwa saat seorang karyawan memasuki usia pensiun maupun akan mengajukan pensiun dini, maka penghasilan yang diterima dari manfaat pensiun akan dikenakan potongan pajak penghasilan.

Aturan pajak pensiun karyawan swasta dan PNS sama, dengan perhitungan sesuai dengan ketentuan yang berlaku.

Merujuk pada Peraturan Menteri Keuangan No 16/PMK.03/2010 tentang Tata Cara Pemotongan PPh Pasal 21 atas Penghasilan Berupa Uang Pesangon, Uang Manfaat Pensiun, Tunjangan Hari Tua, dan Jaminan Hari Tua yang Dibayarkan Sekaligus, pengenaan pajak pensiun PPh 21 bersifat final.

Nantinya PPh 21 pajak pensiunan ini akan dipotong oleh perusahaan atau pemberi kerja atau juga pihak pengelola dana pesangon tenaga kerja sesuai dengan ketentuan yang berlaku.

Jenis Penghasilan Pajak Pensiun

Jenis penghasilan pensiun yang diterima oleh karyawan swasta dan negeri diberikan dalam dua metode, yaitu:

1. Penghasilan yang Diterima Sekaligus

Metode ini adalah metode di mana karyawan menerima penghasilan dari manfaat pensiun secara sekaligus ketika memasuki usia pensiun.

Pemerian sekaligus atas manfaat pensiun ini harus diberikan paling lambat 2 tahun sejak karyawan tersebut berhenti bekerja.

Bentuk dari penghasilan yang diterima sekaligus antara lain:

A. Uang Pesangon

Uang pesangon diberikan perusahaan pada saat masa kerja karyawan berakhir. Berakhirnya masa kerja ini tidak hanya karena karyawan mengajukan pensiun tapi juga bisa karena adanya PHK.

Uang pesangon ini termasuk uang pengganti hak.

B. Uang Manfaat Pensiun

Penghasilan ini diberikan kepada karyawan sebagai penghargaan saat masa pensiun mereka. Uang manfaat pensiun ini dapat diberikan oleh Dana Pensiun Pemberi Kerja atau Dana Pensiun Lembaga Keuangan yang sah.

C. Jaminan Hari Tua

Penghasilan Jaminan Hari Tua (JHT) akan diberikan oleh BPJS Ketenagakerjaan. Pemberiannya akan disesuaikan dengan jangka waktu dan jumlah asuransi kepesertaannya.

Seperti yang diketahui, iuran JHT wajib dibayarkan perusahaan setiap bulan selama karyawan bekerja sebesar 3% dengan pembagian:

- 2% dari gaji ditanggung pemberi kerja (perusahaan) selain penyelenggara negara.

- 1% ditanggung oleh karyawan yang akan diambil dari gaji.

D. Tunjangan Hari Tua

Penghasilan berupa tunjangan hari tua ini akan diberikan kepada karyawan pada saat mereka telah memasuki usia pensiun atau dalam kondisi sudah tidak lagi bekerja dan sesuai dengan aturan yang berlaku.

2. Penghasilan yang Diterima secara Berkala

Metode kedua adalah diterima secara berkala, di mana penghasilan atas manfaat pensiun akan diberikan secara berkala dan teratur hingga yang bersangkutan meninggal dunia.

Jenis penghasilan yang diterima secara berkala terbaik menjadi:

A. Jaminan Pensiun BPJS

Karyawan yang menjadi peserta jaminan pensiun BPJS Ketenagakerjaan akan mendapatkan penghasilan setiap bulan ketika mereka memasuki masa pensiun.

B. Uang Pensiun Lembaga Lain

Karyawan juga bisa mendapatkan penghasilan pensiun apabila mengikuti program pensiun dari lembaga lain. Lembaga lain ini bisa Dana Pensiun Lembaga Keuangan yang telah disahkan oleh Menteri Keuangan seperti Taspen dan Asabri.

Baca Juga: Begini Perhitungan Pesangon Pensiun Dini Karyawan Swasta

Contoh Perhitungan Pajak Pensiun

Sebelum masuk kepada contoh perhitungan pajak pensiun, pertama-tama kita harus mengetahui lebih dulu berapa tarif pajak pensiun sesuai dengan PMK No.16/PMK.03/2010, sebagai berikut:

| Jenis Penghasilan | Penghasilan Bruto | Tarif PPh 21 |

| Uang Pesangon | Rp50.000.000 | 0% |

| Rp50.000.000 – Rp100.000.000 | 5% | |

| Rp100.000.000 – Rp500.000.000 | 15% | |

| >Rp500.000.000 | 25% | |

| Uang Manfaat Pensiun | Rp50.000.000 | 0% |

| >Rp50.000.000 | 5% | |

| Tunjangan Hari Tua | Rp50.000.000 | 0% |

| >Rp50.000.000 | 5% | |

| Jaminan Hari Tua | Rp50.000.000 | 0% |

| >Rp50.000.000 | 5% |

Untuk menghitung pajak pensiun bisa dilakukan mengikuti metode penghasilan pensiun apakah dibayarkan sekaligus atau secara berkala, berikut ini contoh perhitungannya:

1. Contoh Perhitungan Pajak Pensiun Dibayar Sekaligus

Romi bekerja sebagai karyawan tetap di PT ABC sejak tahun 2001, tempat Romi bekerja telah mengikuti program pensiun untuk seluruh karyawannya dengan membentuk dana pensiun PT ABC.

Pada Januari 2022, Romi memutuskan pensiun dan menerima pesangon sebesar Rp800.000.000 dari PT ABC.

Selain itu, Romi juga mendapatkan hak atas manfaat pensiun sebesar Rp500.000.000 dari dana pensiun PT ABC.

Romi meminta uang pesangon tersebut dibayarkan sekaligus atas manfaat pensiun sebesar 40% dari manfaat dan sisanya 60% dibayarkan secara berkala.

Maka dana pensiun PT ABC akan membayarkan uang manfaat pensiun yang dibayarkan sekaligus sebesar 40% X Rp500.000.000= Rp200.000.000

Perhitungan PPh 21 yang terutang atas uang pesangon adalah:

= 0% x Rp50.000.000 = 0%

= 5% x Rp50.000.000= Rp2.500.000

= 15% x Rp500.000.000 = Rp75.000.000

= 25% x Rp200.000.000 = Rp50.000.000 (+)

Jumlah = Rp127.500.000

Kemudian, untuk perhitungan PPh 21 yang terutang atas 40% dari manfaat yang dibayar sekaligus adalah

= 0% x Rp50.000.000 = Rp0

= 5% x Rp150.000.000 = Rp7.500.000 (+)

Jumlah = Rp7.500.000

Sedangkan untuk PPh 21 atas pembayaran 60% yang dibayarkan setiap bulan akan berlaku PMK No. 252/PMK.03/2008 tentang Petunjuk Pelaksanaan Pemotongan Pajak atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi.

2. Contoh Perhitungan Pajak Pensiun Dibayar Berkala

Dari contoh di atas, jika PT ABC membayarkan uang pesangon secara berkala, maka rinciannya adalah sebagai berikut:

Januari 2023 = Rp250.000.000

Januari 2024 = Rp200.000.000

Januari 2025 = Rp200.000.000

Januari 2026 = Rp150.000.000

Maka untuk menghitung PPh 21 terutang adalah sebagai berikut:

Januari 2023

= 0% x Rp50.000.000 = Rp0

= 5% x Rp50.000.000 = Rp2.500.000

= 15% x Rp150.000.000 = Rp22.500.000 (+)

Jumlah = Rp25.000.000

Januari 2024

= 15% x Rp200.000.000 = Rp30.000.000

Januari 2025

= 15% x Rp200.000.000 = Rp30.000.000

Januari 2026

Ketika pembayaran uang pesangon telah memasuki tahun ketiga, maka tarif PPh 21 yang dibayarkan pada Januari 2026 akan mengikuti PPh Pasal 17 ayat (1) huruf a UU PPh dan pemotongan PPh 21 pada Januari 2024 tidak bersifat final.

Maka perhitungannya akan sebagai berikut:

= 5% x Rp50.000.000 = Rp2.500.000

= 15% x Rp100.000.000 = Rp15.000.000 (+)

Jumlah = Rp17.500.000

Contoh Perhitungan Pajak Pensiun Karyawan Swasta dan PNS

Selain perhitungan berdasarkan pemberian manfaat pensiun, Anda juga dapat melihat contoh perhitungan pajak pensiun berdasarkan status pekerjaannya atau kepesertaannya dalam dana pensiun.

1. Perhitungan Pajak Pensiun Karyawan Swasta

Rahmat adalah seorang karyawan swasta yang berstatus sebagai karyawan tetap di PT AAA yang telah bekerja selama 20 tahun.

Ketika telah memasuki usia pensiun, gaji Rahmat adalah Rp25.000.000 per bulannya dengan perhitungan upah sebesar Rp23.000.000 dan tunjangan Rp2.000.000.

PT AAA telah mengikuti semua karyawan dalam program Jaminan Pensiun (JP) dan Jaminan Hari Tua (JHT). Sehingga PT AAA telah memenuhi kewajiban atas UP dan UPMK sesuai dengan PP 35/2021 pasal 58 ayat 1.

Dengan ketentuan apabila manfaat program pensiun lebih kecil dari UP dan UPMK, maka sisanya akan menjadi tanggung jawab perusahaan.

Pesangon Rahmat:

Lama masa kerja= 20 tahun (10x gaji)

UP:

= 10 x Rp25.000.000 x 1,75

= Rp437.500.000

UPMK:

= 10 x Rp25.000.000 x 1

= Rp250.000.000

Jumlah UP + UMPK = Rp687.500.000

Uang Manfaat Pensiun Rahmat:

Iuran JHT yang dibayarkan perusahaan:

= Upah per bulan x 3,7% x masa iuran

= (Rp23.000.000 x 3,7%) x (24 tahun x 12 tahun)

= Rp245.008.000

Iuran JHT yang Dibayarkan Rahmat:

= Upah per bulan x 3% x masa iuran

= (Rp23.000.000 x 2%) x (24 tahun x 12 bulan)

= Rp132.480.000

Maka selisih dari uang pensiun yang harus dibayar:

= (UP + UPMK) – iuran JHT yang dibayar pegawai/karyawan

= Rp687.500.000 – Rp245.008.000

= Rp442.492.000

Total uang pensiun Rahmat

= Total iuran JHT + selisih uang pensiun

= Rp245.008.000 + 132.480.000 + Rp442.492.000

= Rp819.980.000

Pajak Pesangon Rahmat:

Perhitungan PPh 21 yang terutang atas uang pesangon Rahmat adalah sebagai berikut:

= 0% x Rp50.000.000 = Rp0

= 5% x Rp50.000.000 = Rp2.500.000

= 15% x Rp500.000.000 = Rp75.000.000

= 25% x Rp200.000.000 = Rp50.000.000 (+)

Jumlah = Rp127.500.000

Pajak Uang Manfaat Pensiun Rahmat:

Kemudian, nominal PPh 21 yang terutang dari manfaat pensiun Rahmat adalah:

= 0% x Rp50.000.000 = Rp0

= 5% x Rp392.492.000 = Rp19.624.600 (+)

Jumlah = Rp19.624.600

2. Perhitungan Pajak Pensiun PNS

Dodi adalah PNS golongan IVe yang memasuki usia pensiun pada tahun 2023 dan telah memiliki masa kerja selama 30 tahun dan gaji pokok terakhir sebesar Rp5.901.200 per bulan.

Doni telah memiliki istri dan 1 orang anak dan jabatan pada tingkat eselon 2 b yang menerima total tunjangan sebesar Rp2.433.144. Terdapat jumlah iuran dana pensiun yang dikelola Taspen yaitu sebesar Rp712.586.412.

Maka untuk pajak pensiun PNS Dodi adalah:

= 0% x Rp50.000.000 = Rp0

= 5% x Rp662.586.412 = Rp33.129.320,6 (+)

Jumlah = Rp33.129.320,6

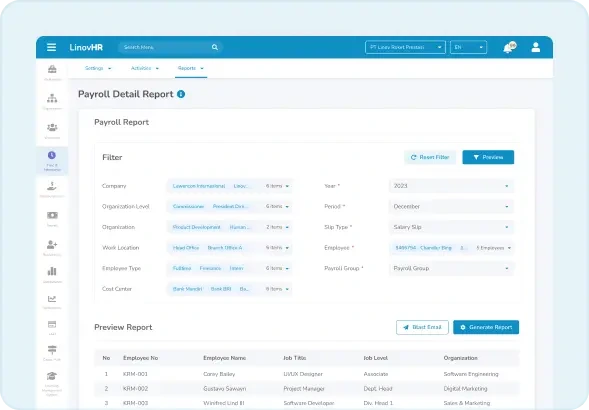

Hitung dan Kelola Pajak Pensiunan dengan Software Payroll LinovHR

Mengelola pajak karyawan bisa menjadi hal yang rumit, termasuk juga pajak pensiun yang memiliki perhitungan sedikit berbeda. Pekerjaan ini akan semakin rumit jika masih dilakukan secara manual.

Maka itu, implementasi Software Payroll LinovHR bisa menjadi salah satu solusi terbaik bagi perusahaan.

Tidak hanya membantu dalam perhitungan gaji dan tunjangan karyawan yang cepat dan akurat. Software Payroll LinovHR juga dapat diandalkan dalam mengelola dan menghitung pajak karyawan. Bahkan perhitungan pajak pun sudah disesuaikan mengikuti peraturan yang terbaru.

Hasilnya, pengelolaan gaji dan pajak karyawan bisa dilakukan lebih mudah, cepat, dan tepat. Ini sudah saatnya Anda dapatkan solusi andal dari Software Payroll LinovHR, ayo ajukan demo gratisnya sekarang!