Sebagian warga negara Indonesia tidak hanya mendapatkan penghasilan dari dalam negeri saja, melainkan juga penghasilan dari luar negeri karena bekerja atau memiliki bisnis di luar Indonesia. Penghasilan ini tentunya tidak dapat diterima secara penuh oleh pekerja maupun pebisnis Indonesia karena harus dipotong pajak penghasilan luar negeri atau dikenal sebagai PPh 24.

Dasar pengenaan pajak atas penghasilan yang diterima dari luar negeri adalah Pasal 2 Undang-Undang No. 36 tahun 2008 tentang Pajak Penghasilan (UU PPh).

Selain itu, pengenaan pajak ini juga berlandaskan pada Peraturan Direktorat Jenderal Pajak No. PER-02/PJ/2009, yang menyatakan bahwa jenis subjek pajak luar negeri adalah pekerja Indonesia yang bekerja di luar negeri lebih dari 183 hari dalam jangka waktu 12 bulan.

Dengan demikian, pemotongan pajak atas penghasilan yang diterima dari luar negeri resmi diatur dalam perundang-undangan. Sehingga setiap Wajib Pajak yang menerima penghasilan dari luar negeri wajib dikenakan atau dipotong pajak.

Contoh Kasus Hitung Pajak dari Luar Negeri

Agar Anda memiliki gambaran mengenai perhitungan pajak atas penghasilan yang diterima dari luar negeri, simak contoh kasus dan perhitungannya dibawah ini.

Contoh Kasus 1

Sebuah perusahaan yang bergerak di bidang retail, PT Citra Nusa di Jakarta memperoleh penghasilan neto pada tahun 2015 sebagai berikut:

Penghasilan neto dari dalam negeri: Rp500.000.000

Penghasilan neto dari Singapura (tarif pajak 20%): Rp250.000.000

Menghitung total penghasilan kena pajak:

Penghasilan dalam negeri: Rp.500.000.000

Penghasilan dari Singapura: Rp.250.000.000

Jumlah Penghasilan Neto: Rp.750.000.000

Menghitung total PPh terutang:

Pajak terutang 25% x Rp.750.000.000: Rp.187.500.000

Menghitung PPh maksimum yang dikreditkan:

(Penghasilan Luar Negeri / Total Penghasilan) x total PPh terutang

(Rp.250.000.000 : Rp.750.000.000) x Rp.187.500.000 = Rp.62.500.000

Menghitung PPh yang Terutang:

20% Rp.250.000.000 = Rp.50.000.000

Dari perhitungan di atas, dapat disimpulkan pajak atas penghasilan yang diterima dari luar negeri yang diperbolehkan sebesar Rp50.000.000.

Besarnya jumlah pajak ini diperoleh dengan melihat perbandingan perhitungan antara PPh maksimum yang boleh dikreditkan dengan PPh yang terutang. Selanjutnya, Anda pilih nominal yang paling rendah.

Baca Juga: Apa Perbedaan Wajib Pajak Luar Negeri dan dalam Negeri?

Contoh Kasus 2

OBH Tiga di Surabaya memperoleh penghasilan neto pada tahun 2017 sebagai berikut:

Penghasilan neto dari dalam negeri: Rp.1.500.000.000

Penghasilan neto dari luar negeri: Rp.850.000.000

Total Penghasilan = Rp.2.350.000.000

Diasumsikan pengenaan pajak di luar negeri dengan tarif sebesar 20%

Total PPh Terutang

20% x Rp.2.350.000.000 = Rp.470.000.000

PPh maksimum yang dapat dikreditkan:

(Penghasilan Luar Negeri / Total Penghasilan) x Total PPh Terutang

(Rp.850.000.000 : 2.350.000.000) x Rp.470.000.000 = Rp.170.000.000

PPh Terutang yang dipotong di luar negeri:

20% x Rp.850.000.000 = Rp.170.000.000

Dari perhitungan diatas, dapat disimpulkan bahwa pajak atas penghasilan yang diterima dari luar negeri yang diperbolehkan sebesar Rp.170.000.000. Besarnya jumlah ini didapatkan karena jumlah PPh maksimum yang dikreditkan dengan PPh yang terutang dipotong di luar negeri sama yakni sebesar Rp.170.000.000.

Baca Juga: 3 Perbedaan Utama Antara PPh 21 dan 26

Mudahkan Kelola Pajak Penghasilan Luar Negeri dengan Software Payroll LinovHR

Setelah menyimak penjelasan diatas, dilihat bahwa proses perhitungan diatas ternyata cukup kompleks dan rumit serta membutuhkan tingkat ketelitian yang tinggi.

Tentu saja proses perhitungan manual ini bisa menjadi hambatan jika berlaku di perusahaan atau tempat kerja untuk menghitung PPh 21 karyawan.

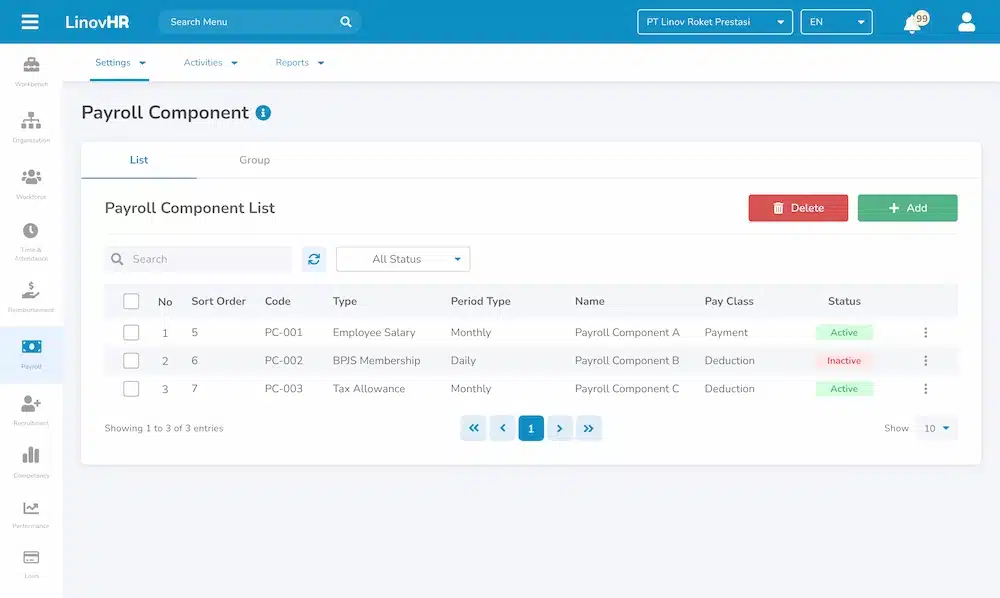

Untuk memudahkan proses perhitungan pajak penghasilan atau PPh 21 karyawan, perusahaan Anda dapat mengandalkan Modul Payroll dari LinovHR.

Modul Payroll dapat membantu mengotomatisasi penggajian atau payroll perusahaan Anda dan hal-hal administratif lainnya. Mulai dari pembuatan slip gaji, perhitungan BPJS Ketenagakerjaan dan Kesehatan, perhitungan PPh 21, dan komponen payroll lainnya.

Modul Payroll dari LinovHR juga dapat membantu perusahaan Anda menyajikan laporan payroll secara akurat sehingga kesalahan perhitungan dapat diminimalisir. Dengan menggunakan Software Payroll LinovHR, pengelolaan penggajian dan pajak penghasilan (PPh 21) karyawan dapat dilakukan lebih mudah, cepat, dan efisien.

Yuk, segera gunakan modul Payroll LinovHR untuk mempermudah penggajian karyawan perusahaan Anda!