Gaji merupakan salah satu bentuk hak yang diterima oleh karyawan selama masa kerja mereka. Jika mengacu pada teori bruto dan netto, metode pemotongan gaji juga terbagi menjadi dua bagian yaitu gaji nett dan gross.

Keduanya memiliki perbedaan dasar pada nominal yang diterima oleh seorang karyawan. Jika nett merupakan nilai tunai yang didapatkan seseorang setelah melalui sejumlah pemotongan seperti pajak dan lain sebagainya.

Gross merupakan metode pemotongan pajak yang dilakukan secara pribadi, jadi seseorang akan menerima gaji pokok secara penuh tanpa adanya pemotongan dari perusahaan.

Terdapat beberapa komponen lainnya yang menjadi pembeda antara dua metode ini. Untuk penjelasan lengkapnya, berikut ini pengertian, beserta rumus dan contoh perhitungan dari gaji gross dan nett!

Baca juga: 5 Komponen Gaji Karyawan yang Perlu Diketahui, Apa Saja?

Pengertian Gaji Gross dan Net

Gaji gross adalah total pendapatan yang diterima seorang karyawan sebelum dilakukan pemotongan pajak dan iuran lainnya.

Ini mencakup seluruh kompensasi yang dibayarkan oleh perusahaan kepada karyawan dalam satu periode pembayaran, biasanya bulanan.

Komponen dari gaji gross meliputi:

- Gaji pokok: Upah dasar yang diterima oleh karyawan sesuai dengan perjanjian kerja.

- Tunjangan: Tambahan penghasilan seperti tunjangan transportasi, tunjangan makan, dan tunjangan lainnya.

- Bonus: Penghasilan tambahan yang diberikan berdasarkan kinerja atau pencapaian tertentu.

- Lembur: Bayaran ekstra yang diterima karyawan atas jam kerja yang melebihi waktu kerja normal.

Sedangkan, gaji net, atau juga dikenal sebagai take-home pay, adalah jumlah pendapatan yang diterima karyawan setelah dilakukan pemotongan pajak dan iuran wajib lainnya. Ini adalah jumlah yang benar-benar diterima diterima secara tunai oleh karyawan dalam rekening mereka.

Potongan-potongan yang mengurangi gaji gross menjadi gaji net ini meliputi:

- PPh 21: Pajak Penghasilan Pasal 21 yang dikenakan atas penghasilan karyawan. Besarnya tergantung pada Penghasilan Tidak Kena Pajak (PTKP) dan penghasilan kena pajak.

- BPJS Kesehatan: Iuran wajib untuk program jaminan kesehatan nasional.

- BPJS Ketenagakerjaan: Iuran wajib untuk program jaminan sosial tenaga kerja.

- Iuran Pensiun: (jika ada) Iuran yang dipotong untuk program pensiun perusahaan.

Berdasarkan penjelasan di atas, keduanya memiliki perbedaan yang cukup terlihat dari segi nominal gaji yang diterima secara keseluruhan.

Di mana gaji gross akan lebih besar dibandingkan net karena belum adanya potongan dari sisi pajak, tunjangan pensiun, ketenagakerjaan, dan lain sebagainya.

Namun pada akhirnya total yang didapatkan akan sama, karena penerima gaji gross juga harus membayarkan hal yang sama seperti penerima gaji net.

Baca juga: 9 Jenis Tunjangan Karyawan yang Perlu Anda Ketahui!

Rumus Hitung Gaji Gross dan Net

Dalam perhitungannya baik gaji gross dan net hanya dibedakan berdasarkan potongannya saja. Jika gross merupakan komponen gaji pokok plus tunjangan, atau dalam bahasa matematika dapat dituliskan

Gaji Gross = Gaji Pokok + Tunjangan

Maka perhitungan gaji net merupakan hasil akhir komponen tersebut setelah terkena potongan pajak dan lainnya.

Rumus dasar untuk menghitung gaji net adalah:

Gaji Net = Gaji Gross−Total Potongan

Dengan rincian potongannya adalah sebagai berikut:

- PPh 21: Pajak penghasilan yang besarnya tergantung PTKP dan penghasilan kena pajak (PKP).. Detail perhitungan PKP berdasarkan pada UU No. 36 Tahun 2008 Pasal 17 adalah:

- Wajib Pajak dengan Penghasilan Kena Pajak (PKP) sampai dengan Rp 50 juta per tahun, akan dikenakan pajak sebesar 5 persen.

- Wajib Pajak dengan penghasilan di atas Rp 50 juta sampai Rp 250 juta dikenakan pajak sebesar 15 persen.

- Wajib Pajak dengan penghasilan di atas Rp 250 juta hingga Rp 500 juta dikenakan pajak sebesar 25 persen.

- Wajib Pajak dengan penghasilan di atas Rp 500 juta dikenakan pajak sebesar 30 persen.

- Wajib Pajak badan dalam negeri dan bentuk usaha tetap adalah sebesar 28 persen.

- BPJS Kesehatan: Iuran untuk program jaminan kesehatan nasional, biasanya sebesar 1% dari gaji gross.

- BPJS Ketenagakerjaan: Iuran untuk program jaminan sosial tenaga kerja, biasanya sekitar 2% dari gaji gross.

- Iuran Pensiun: (jika ada) Iuran untuk program pensiun perusahaan, besarnya bervariasi tergantung kebijakan perusahaan.

Contoh Perhitungan Gaji Gross dan Net

Untuk pemahaman lebih jelasnya berikut ini contoh perhitungan gaji gross dan net berdasarkan seorang karyawan bernama Prima yang memiliki gaji pokok Rp5.000.000, tunjangan transportasi Rp500.000, dan tidak ada bonus atau lembur.

Berdasarkan contoh kasusnya, maka dapat dikatakan gaji gross yang didapatkan oleh Prima pada perusahaan tersebut sebesar

Gaji Gross = Gaji Pokok + Tunjangan

Gaji gross = Rp5.000.000 + Rp500.000

Gaji gross = Rp5.500.000

Sedangkan dalam gaji net, perusahaan harus menentukan terlebih dahulu besar potongan yang akan diterima karyawan tersebut. Berikut contoh perhitungan besaran potongannya jika mengacu contoh situasi di atas.

Cara Menentukan PPh 21 dan Potongan Lainnya

Pph tergantung pada besarnya penghasilan kena pajak wajib pajak dalam satu tahun. Jumlah PKP merupakan hasil perhitungan gaji bersih dikurangi PTKP.

Mengacu pada Peraturan Menteri Keuangan Nomor 101/PMK.010/2016 Pasal 1, besaran penghasilan tidak kena pajak seseorang adalah sebesar 54 juta rupiah untuk wajib pajak pribadi.

Jika mengacu pada contoh dan peraturan di atas, maka PKP Prima akan sebesar

PKP = (12 x 5.500.000) – 54.000.000

PKP = (66.000.000) – 54.000.000

PKP = 12.000.000

Berdasarkan perhitungan PKP tersebut, Prima hanya akan dikenakan sebesar 5% saja, dimana itu merupakan lapisan pertama (Wajib Pajak dengan Penghasilan Kena Pajak (PKP) sampai dengan Rp 50 juta per tahun, akan dikenakan pajak sebesar 5 persen). Dengan begitu prima harus membayarkan Pph sebesar;

Pph 21 = 5% x 5.500.000

Pph 21 = 275.000

Tidak hanya sampai di situ, potongan lain yang harus Prima bayarkan antara lain sebesar;

BPJS Kesehatan (1%) : 1% x 5.500.000 = 55.000

BPJS Ketenagakerjaan (2%) : 2% x 5.500.000 = 110.000

Dari banyak komponen perhitungannya maka total potongan yang akan ditanggung Prima sebesar Rp440.000. Angka ini mengacu pada jumlah potongan Pph, BPJS kesehatan, dan ketenagakerjaan.

Menentukan Gaji Net

Setelah menentukan total potongannya, maka jumlah tersebut akan dikurangi pendapatan bersih Prima selama satu bulan. Jadi secara keseluruhan, gaji net yang diterima oleh Prima akan senilai;

Gaji Net = Gaji Gross−(Pph 21 + BPJS Kesehatan + BPJS Ketenagakerjaan)

Gaji Net = 5.500.000 – (275.000 + 55.000 + 110.000)

Gaji Net = 5.500.000 – (440.000

Gaji Net = 5.060.000

Itulah total pendapatan tunai yang akan prima dapatkan ketika menerima gaji net dari perusahaan. Untuk lebih jelasnya lagi berikut adalah tabel perhitungan secara jelasnya yang mencakup keseluruhan gaji gross dan net:

| Komponen | Jumlah |

| Gaji Pokok | Rp5.000.000 |

| Tunjangan Transportasi | Rp500.000 |

| Gaji Gross | Rp5.500.000 |

| PPh 21 (5%) | Rp275.000 |

| BPJS Kesehatan (1%) | Rp55.000 |

| BPJS Ketenagakerjaan (2%) | Rp110.000 |

| Total Potongan | Rp440.000 |

| Gaji Net | Rp5.060.000 |

Perhitungan Gaji Lebih Mudah dengan LinovHR

Itulah penjelasan lengkap mengenai gaji nett dan gross. Berdasarkan hal tersebut penting bagi perusahaan untuk menentukan mana metode yang ingin mereka gunakan.

Hal ini akan berkaitan pada transparansi informasi mengenai komponen serta potongan yang mereka berikan kepada karyawan.

Selain menentukan salah satu di antara kedua hal tersebut, hal lain yang perlu diperhatikan adalah pengelolaan dan perhitungan gajinya. Jangan sampai ketika sudah menerapkan metodenya, eksekusi yang dilakukan tidak maksimal.

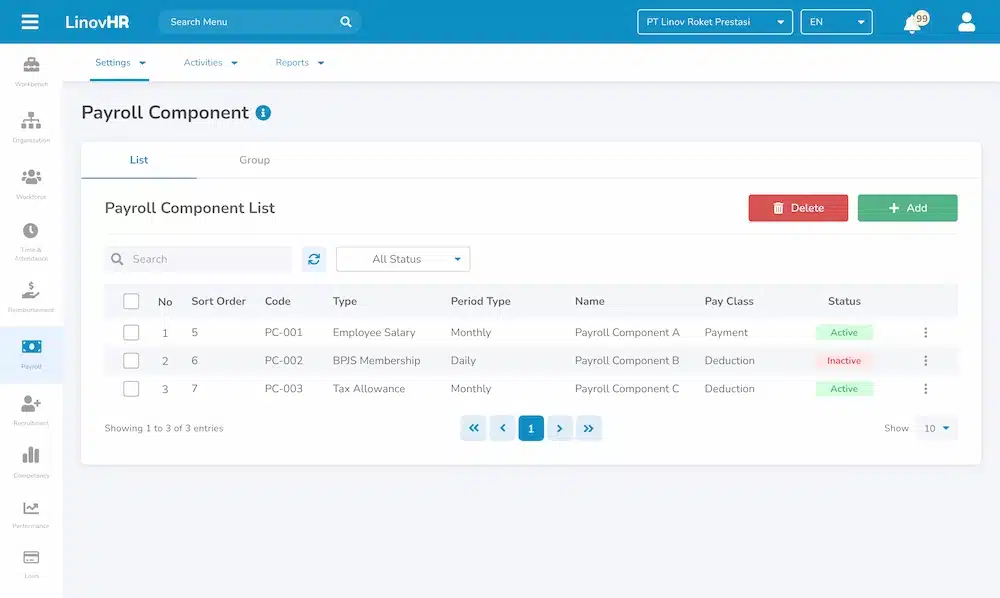

Untuk itu, guna memaksimalkan pengelolaannya, LinovHR kini menyediakan sistem perhitungan gaji secara otomatis yang dilengkapi dengan kalkulator perhitungan pajak.

Sehingga perusahaan dapat memastikan nominal dan potongan sesuai dengan ketentuan regulasi di Indonesia.

Modul payroll yang ditawarkan LinovHR juga mencakup banyak fitur lainnya seperti penyediaan slip digital hingga dashboard yang mampu memberikan analisa kondisi keuangan perusahaan.

Secara singkat, LinovHR menyediakan layanan ini untuk mempermudah pengelolaan gaji di perusahaan. Selain itu melalui solusi ini, perusahaan tidak perlu lagi khawatir akan resiko penggajian, sehingga dapat meningkatkan akurasi baik dalam pemberian upah ataupun kepatuhan pajak.

Maka dari itu, segeralah beralih ke modul payroll yang ditawarkan LinovHR, untuk memaksimalkan metode penggajian perusahaan Anda!

Kami menawarkan demo gratis selama 3 bulan pertama bagi pengguna baru. Jangan lewatkan kesempatan ini, dan efisiensikan segala kebutuhan manajemen penggajian karyawan Anda!